Descubra o melhor investimento hoje e maximize seus retornos este ano

Se você já se perguntou “onde investir meu dinheiro para render mais” para realizar um sonho ou conquistar outros objetivos, é fundamental que conheça as diferentes formas de aplicar os recursos. Seja para ter uma aposentadoria tranquila, viajar ou aumentar o patrimônio, há inúmeras opções no mercado.

Pensando nisso, preparamos um guia prático com tudo o que você precisa saber sobre o assunto, assim como 9 tipos de investimentos em renda fixa e variável. Para adiantar, essa lista inclui: Tesouro Direto, fundos imobiliários, ações e muito mais.

Quer descobrir, de uma vez por todas, onde investir seu dinheiro? Siga conosco e confira!

O que saber antes de decidir onde investir o dinheiro?

Antes de abordar as dicas sobre onde investir o dinheiro, vale pensar em 5 pontos-chave, a começar pela reserva de emergência. Também é importante entender qual é o seu perfil de investidor, traçar seus objetivos financeiros, diversificar sua carteira e aprender a equilibrar o tripé de investimentos.

Reserva de emergência

Essa é uma forma de ter certa quantia guardada (e, preferencialmente, aplicada) para lidar com imprevistos. Por exemplo, se surgir alguma reforma emergencial no apartamento, é possível usar esse dinheiro que estava reservado para uma situação atípica. Em geral, um bom valor para essa reserva seria compatível com sua renda de 6 meses. Para isso, preparamos um conteúdo para você juntar dinheiro durante 52 semanas. Aproveite!

Perfil de investidor

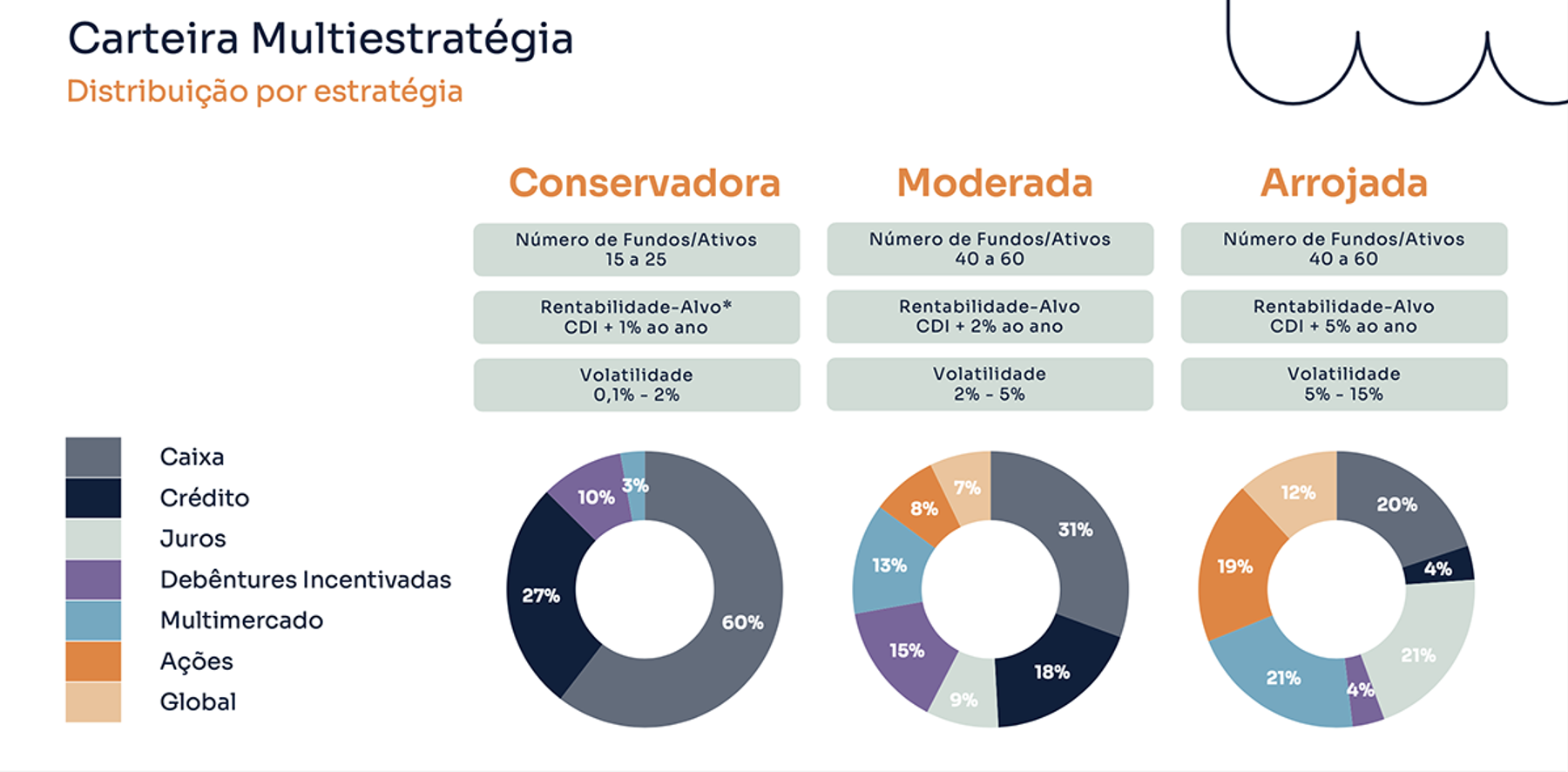

Cada investidor tem um perfil que, nesse contexto, corresponde à tolerância aos riscos do mercado, em maior ou menor grau. Enquanto algumas pessoas preferem investimentos menos arriscados, outras optam por aplicações agressivas em busca do potencial de lucro de investimentos que rendem mais de 1% ao mês. Por isso, é importante começar entendendo qual é o seu perfil.

- Investidor conservador: preza pela segurança do patrimônio, escolhendo aplicações mais seguras, como o Certificado de Depósito Bancário (CDB).

- Investidor moderado: tende a arriscar um pouco mais para obter retornos expressivos, inclusive nos fundos de investimentos, por exemplo.

- Investidor arrojado: entende que pode correr riscos em curto prazo para aumentar os lucros lá na frente, caso, acontecer a valorização das ações na bolsa de valores. Agora, se você quer fazer investimentos em ações sendo iniciante, você pode começar com valores baixos, e ir aumentando gradativamente.

Como identificar meu perfil de investidor?

Para identificar o perfil de investidor (conservador, moderado ou arrojado), faça um teste de suitability. É um teste simples realizado no melhor app de investimento do Inter para definir o seu perfil de investidor (pessoa física ou jurídica) e adequá-lo ao melhor tipo de investimento, de acordo com seu momento de vida e objetivos. Veja o passo a passo como é fácil:

- Acesse a conta digital Inter diretamente no Super App;

- No menu "Investir", clique no ícone da engrenagem;

- Selecione "Descubra seu perfil de investidor";

- Preencha todas as informações solicitadas;

- Confira se é conservador, arrojado ou moderado.

Vale ressaltar que, caso seja o primeiro acesso, você será convidado a fazer esse teste automaticamente. Além disso, lembre-se de conferir e aceitar o Termo de Adesão DTVM (Distribuidora de Títulos e Valores Mobiliários) para fazer suas aplicações no Inter.

Objetivos financeiros

Para decidir onde investir o dinheiro, você deve refletir sobre seus objetivos, isto é, a intenção de uso dos recursos. Digamos que a ideia seja viajar para o exterior no próximo ano. Logo, é interessante escolher qual o investimento mais seguro e com boa rentabilidade para resgate em 361 dias, como o CDB.

Tripé de investimentos

Esse tripé é formado por: segurança, rentabilidade e liquidez. Se você pretende investir dinheiro e ter retorno rápido, é importante priorizar esses fatores na hora da aplicação. Se for preciso resgatar o dinheiro rapidamente, vale optar por um ativo seguro e de boa liquidez, sabendo que a remuneração será menor. Você pode fazer diferentes combinações para atender às suas demandas.

Diversificação da carteira

Diversificar significa mesclar diferentes classes de ativos e prazos de resgate, com mais e menos risco. Por exemplo, inclua aplicações de renda fixa, que têm previsibilidade de remuneração, junto aos papéis de renda variável, cujos retornos oscilam com base no mercado.

Para saber como montar uma carteira diversificada e eficiente, assista ao vídeo abaixo e descubra as melhores vantagens de usar um aplicativo de investimento com ativos no Brasil e exterior.

Afinal, onde investir meu dinheiro? 9 formas de aplicar

A pergunta que não quer calar é: “onde investir meu dinheiro”? Abaixo, listamos 9 opções de renda fixa e variável. E, se você ainda não sabe quais escolher, tenha em mente que, no Inter, é possível contar com a carteira administrada para diversificar suas aplicações de acordo com sua tolerância aos riscos.

1. Fundos imobiliários

Risco: moderado a alto

Os fundos imobiliários são como condomínios de investidores, em que os cotistas se reúnem para aplicar em conjunto nos empreendimentos do setor. Nos fundos de tijolo, por exemplo, o retorno pode ser obtido em aluguéis dos imóveis, mas há outras modalidades.

As taxas de administração variam de fundo para fundo, sendo que os de tijolo ainda contam com isenção de Imposto de Renda.

2. Fundos multimercado

Risco: variado

Com ativos de setores variados, os fundos multimercado também se enquadram nos moldes do condomínio, com cotistas que aplicam conjuntamente. Para exemplificar, um administrador pode mesclar, no mesmo fundo, os investimentos em moedas e ações. Assim como nos demais fundos, os custos são variáveis e pode variar a taxa de administração, além da taxa de performance.

3. Fundos de previdência privada

Risco: variado

Ainda os fundos de previdência privada, apesar de seguirem uma lógica semelhante aos condomínios de investidores, apresentam características diferenciadas, como o foco no retorno de longo prazo e os benefícios de dedução no Imposto de Renda conforme o tempo de investimento, tornando-os uma opção interessante para o planejamento da aposentadoria.

4. Ações

Risco: alto

Ao diversificar sua carteira com ações, espera-se a valorização dos papéis emitidos por empresas que negociam partes do capital social nas bolsas de valores. Por isso, é vital avaliar a performance das companhias, lembrando que há oscilações no retorno da renda variável. As ações costumam ser negociadas por perfis mais agressivos, devido aos riscos elevados. Também vale colocar na ponta do lápis as alíquotas de IR sobre o lucro: 15% no swing trade e 20% no Day Trade.

5. ETF

Risco: moderado a alto

A sigla ETF - Exchanged Traded Funds, são fundos de investimentos passivos que replicam a performance de cestas de ativos ou índices de mercado. É possível investir em moedas, ações, títulos, imóveis etc., em diferentes setores e países.

6. BDR

Risco: alto

Os ativos de BDRs - Brazilian Depositary Receipts , são emitidos na bolsa brasileira, a B3, mas têm lastro (garantia) internacional. Eles espelham a performance das ações das empresas que operam no exterior ou das companhias nacionais listadas nas bolsas de outros países, sendo negociados na moeda local, como o real brasileiro.

7. REIT

Risco: alto

O investimento em REIT - Real Estate Investment Trusts, é similar à dinâmica dos fundos imobiliários, mas com foco no mercado dos Estados Unidos. Essa é uma boa alternativa para a diversificação cambial ao trabalhar com duas moedas - real e dólar.

8. Time Deposit

Risco: baixo a moderado

Para aplicar na renda fixa em dólar, saiba que a remuneração do Time Deposit leva em conta a taxa de ju ros dos Estados Unidos. Essa é uma modalidade semelhante ao CDB, em que você “empresta” dinheiro para uma instituição financeira e recebe o retorno com juros.

Não há custo para aplicar no TD, mas é preciso considerar o Imposto sobre Operações Financeiras (IOF) e o spread cambial (diferença do preço de compra e venda da moeda). No Inter, o spread vai de 0,99% a 1,5% um dos menores do mercado.

9. Tesouro Direto

Risco: baixo

Por sua vez, o Tesouro Direto possibilita aplicações a partir de R$ 30, democratizando o acesso aos investimentos. Nesse caso, você “empresta” recursos para o custear as obras governamentais, recebendo o retorno com juros, ao final do prazo do investimento. Para aplicar, as taxas e os tributos são: IR, IOF, taxa de custódia da B3 e taxa de administração, dependendo da instituição financeira.

5 dicas sobre onde investir o dinheiro conforme o objetivo

Para completar as dicas sobre onde investir o dinheiro, vamos trazer diferentes cenários para possibilitar uma tomada de decisão embasada.

Melhor investimento para iniciantes

O CDB costuma ser uma boa pedida para quem está começando a investir, pois traz rentabilidade acima da Poupança, diferentes opções de prazos e segurança. Aliás, há a proteção do Fundo Garantidor de Créditos, em caso de falência da instituição financeira.

Melhor investimento para reserva de emergência

Os clientes do Inter têm acesso ao exclusivo Meu Porquinho para criar suas reservas de emergência. Assim, podem guardar dinheiro de forma simples e, ao mesmo tempo, reinvestir o cashback recebido ao usar outros serviços, como as compras no Inter Shop.

Melhor investimento para viagem

Se a proposta for viajar para o exterior, você pode criar uma reserva e investir em dólar para se resguardar em relação à variação do câmbio. Depois, basta sacar os valores normalmente em outro país ou usar a carteira digital.

Melhor investimento para se aposentar

Pensando na aposentadoria, é interessante investir na previdência privada, a exemplo do fundo ARCA que já citamos. Como um dos diferenciais, ainda podemos citar os benefícios fiscais, podendo reduzir o valor que seria pago no Imposto de Renda (IR).

Para aposentadoria , ainda temos o PGBL (Plano Gerador de Benefício Livre) e VGBL (Vida Gerador de Benefício Livre). Ambos são planos de previdência privada, mas têm características distintas que podem influenciar sua escolha de investimento. Faça uma simulação de previdência privada e descubra como deduzir o Imposto de Renda.

O PGBL é mais adequado para quem declara o Imposto de Renda pelo formulário completo, pois permite deduzir as contribuições até um determinado limite, o que pode resultar em economia tributária no curto prazo.

Por outro lado, o VGBL é mais indicado para quem declara pelo formulário simplificado ou é isento de IR, já que não oferece a vantagem fiscal das deduções, mas possui tributação diferenciada no resgate, incidindo apenas sobre os rendimentos. Entenda as principais diferenças entre PGBL e o VGBL e invista com tranquilidade!

Melhor investimento com renda passiva

Os fundos de investimento imobiliário estão entre as principais modalidades para ter uma renda passiva. No caso dos fundos de tijolo, você investe em um imóvel já pronto e recebe o aluguel relativo ao uso do espaço, incluindo mercados, galpões logísticos e afins.

Já os fundos de papel, captam recursos para investir em títulos lastreados em operações imobiliárias, como Letras de Crédito Imobiliário (LCIs) e Certificados de Recebíveis Imobiliários (CRIs), oferecendo aos investidores a oportunidade de participar do mercado imobiliário.

3 questões para decidir como e onde investir o dinheiro

Se você ainda está em dúvida sobre como e onde investir seu dinheiro, veja mais 3 questões que ajudam a tomar sua decisão.

Como saber qual é o melhor investimento hoje?

Digamos que vá investir no Tesouro Direto, em uma das modalidades remuneradas pela taxa básica de juros do país. Diante disso, vale a pena verificar quanto está rendendo a taxa Selic hoje, informação que pode ser obtida no site do Banco Central.

Quanto rende R$ 1.000 no Inter em um mês?

Para ter um panorama do potencial de retorno sobre o investimento, veja a performance do Tesouro Selic pós-fixado no Inter. Essa simulação considera o aporte inicial de R$ 1.000, o aporte mensal de R$ 100, a rentabilidade de 100,01% e a liquidez de 1 dia útil para resgate.

| Mês | Juros | Total Investido | Total Juros | Total Acumulado |

|---|---|---|---|---|

| -- | -- | R$1.000,00 | -- | R$1.000,00 |

| 1 | R$8,48 | R$1.100,00 | R$8,48 | R$1.108,48 |

| 2 | R$9,40 | R$1.200,00 | R$17,87 | R$1.217,87 |

| 3 | R$10,32 | R$1.300,00 | R$28,20 | R$1.328,20 |

| 4 | R$11,26 | R$1.400,00 | R$39,46 | R$1.439,46 |

| 5 | R$12,20 | R$1.500,00 | R$51,66 | R$1.551,66 |

| 6 | R$13,15 | R$1.600,00 | R$64,81 | R$1.664,81 |

| 7 | R$14,11 | R$1.700,00 | R$78,93 | R$1.778,93 |

| 8 | R$15,08 | R$1.800,00 | R$94,01 | R$1.894,01 |

| 9 | R$16,06 | R$1.900,00 | R$110,06 | R$2.010,06 |

| 10 | R$17,04 | R$2.000,00 | R$127,10 | R$2.127,10 |

| 11 | R$18,03 | R$2.100,00 | R$145,14 | R$2.245,14 |

| 12 | R$19,03 | R$2.200,00 | R$164,17 | R$2.364,17 |

| IR sobre rentabilidade | R$32,83 | -- | ||

| Valor total líquido | R$2.331,33 |

Onde aplicar o dinheiro para render mais?

Para quem busca maximizar seus rendimentos, é fundamental considerar a diversificação da carteira de investimentos. Ao equilibrar ativos de renda variável e renda fixa, os investidores podem mitigar riscos e potencializar retornos.

Em cenários de Selic baixa, como o atual, ativos de renda variável tendem a se destacar, especialmente para investidores com perfil moderado, oferecendo oportunidades de crescimento mais robusto ao longo do tempo.

No entanto, para aqueles com perfil conservador, os fundos de renda fixa ainda representam uma opção sólida, proporcionando segurança e estabilidade em suas aplicações financeiras. Ao avaliar as opções de investimento, é essencial alinhar as escolhas com o perfil de cada investidor e seus objetivos financeiros de longo prazo.

Dúvidas Frequentes

Você confere seu perfil de investidor em um teste de suitability, que verifica a tolerância aos riscos dos investimentos. No Inter, isso pode ser feito diretamente no Super App.

Os melhores investimentos para cada perfil dependem da tolerância aos riscos e dos objetivos para o uso do dinheiro, sejam eles de curto, médio ou longo prazo.

Para diversificar o portfólio, o ideal é colocar na carteira diferentes classes de ativos, com prazos e riscos distintos, considerando o perfil de investimento e os objetivos financeiros.