Ao investir em títulos da dívida pública, você empresta dinheiro ao governo e recebe juros em troca

Se você precisa de segurança e estabilidade na hora de escolher um investimento, o Tesouro Direto é a melhor opção do momento. Milhares de investidores buscam aumentar a sua carteira em títulos do Tesouro Nacional nessa época do ano, especialmente aqueles que estão começando agora no mercado financeiro.

O objetivo do Tesouro Direto é aumentar a acessibilidade dos títulos públicos para pequenos investidores e aumentar a liquidez do mercado de títulos do Governo. Os títulos oferecidos possuem taxas de juros fixas ou atreladas à algum índice (como inflação ou Taxa Selic) com diferentes prazos de vencimento.

Os títulos do Tesouro Direto são uma excelente alternativa de investimento nesta época do ano, já que a compra de papéis do Tesouro Nacional é uma boa opção para quem quer deixar o dinheiro rendendo a longo prazo e não quer correr riscos.

Para que você possa investir com mais tranquilidade no Tesouro Nacional, preparamos este guia completo falando dos títulos disponíveis para você aumentar a sua carteira de investimentos ainda hoje. Vamos lá?

O que é Tesouro Direto?

O Tesouro Direto é um programa criado em 2002 pela Secretaria do Tesouro Nacional (STN), órgão que administra a dívida pública da União, que permite que pessoas físicas possam comprar títulos de dívida do Governo Federal. O processo pode ser feito pela internet e com aplicação mínima muito acessível.

Ao comprar um ativo do Tesouro Direto, o investidor está emprestando dinheiro para o Governo, com a promessa de receber a quantia de volta no futuro com juros. Existem diversos títulos oferecidos pelo programa, como Tesouro Selic e Tesouro IPCA+.

Como funciona o Tesouro Direto?

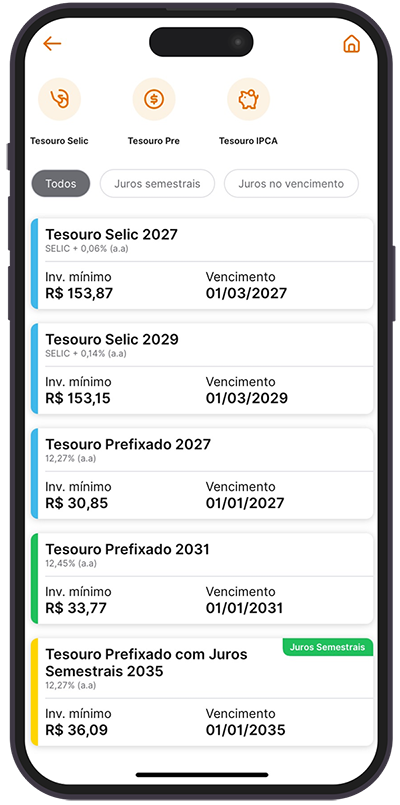

Para saber como funciona o Tesouro Direto, o primeiro passo é abrir uma conta no Super App do Inter. Uma vez que a conta estiver aberta, o investidor pode acessar o aplicativo e escolher entre os títulos disponíveis.

É possível escolher entre títulos do Tesouro Prefixados (com taxa de juros fixa), atrelados à inflação (com taxa de juros atrelada à variação do IPCA) ou atrelados à taxa básica de juros, a Selic. Além disso, é possível escolher entre títulos com diferentes prazos de vencimento, desde títulos a curto prazo até títulos com longos prazos.

Viu só como é simples? Agora, você sabe como investir no Tesouro Direto com pouco mais de R$ 30,00 e ir aumentando suas aplicações gradativamente. Além de permitir começar a investir com pouco, o Tesouro Direto é seguro, tem liquidez diária e permite que o investidor negocie os papéis se precisar resgatar o dinheiro.

Mas vale lembrar que a rentabilidade definida na hora da compra só é garantida caso o cliente aguarde o prazo final de resgate. Ou seja: quem tem paciência, ganha mais!

É importante lembrar também que os títulos do Tesouro Direto são títulos do Governo e, portanto, são considerados ativos de Renda Fixa e de baixo risco.

Acompanhe o Talk Show Tesouro Direto ao ponto com Nathalia Arcuri e Rafaela Vitória

4 Principais características do Tesouro Direto

O Tesouro Direto se popularizou bastante nos últimos tempos, mas você sabe quais são as principais características desses títulos? Veja a seguir:

1 - Tesouro Direto é seguro

Os títulos do Tesouro Direto são emitidos pelo Governo, e as chances de haver um calote na dívida pública são bastante improváveis, para não dizer nulas. Por isso ele é considerado um dos investimentos mais seguros do mercado.

2 - Tesouro Direto tem alta liquidez

A liquidez é o tempo que um investimento demora para ser transformado em dinheiro após o pedido de resgate. Isso quer dizer que, caso precise fazer o resgate do Tesouro Direto, será possível receber o valor no mesmo dia. No entanto, o cliente só garante a rentabilidade definida na hora da compra se não vender os títulos do Tesouro Direto antes do prazo final.

3 - Fácil de investir a partir de R$ 30,00

Com pouco mais de R$ 30,00 você já consegue investir nos títulos Tesouro Direto, o que o torna um dos investimentos mais acessíveis para grande parte da população. Essa característica também facilita que as pessoas realizem pequenos aportes mensais para ir, aos poucos, aumentando a quantidade de dinheiro investido.

4 – Possui diversos títulos disponíveis

O Tesouro Direto é um programa do Governo Federal que é formado por diversos títulos do Tesouro Nacional. No Super App do Inter, você encontra todos os títulos disponíveis. Na plataforma, é possível encontrar ativos com diferentes índices de referência, prazos e remunerações, oferecendo mais possibilidades para o investidor e permitindo que cada um escolha o investimento que melhor atenda seus objetivos.

Quais são os títulos do Tesouro Direto?

Os títulos como a reserva de emergência do Tesouro Direto são: Tesouro Selic, Tesouro Prefixado, Tesouro IPCA+. Cada um deles, possui características, prazos e riscos diferentes, por isso é importante que o investidor entenda as suas particularidades antes de começar a investir.

Tesouro Selic

O Tesouro Selic, como o próprio nome indica, é um ativo que tem a taxa Selic, a taxa básica de juros da economia brasileira, como referência. Ela é definida pelo Banco Central a cada 45 dias.

A relação entre os dois é diretamente proporcional, ou seja, quando a taxa Selic aumenta a remuneração desse ativo também sobe. Em caso de queda o efeito é o mesmo.

Esse tipo de tesouro é pós-fixado. Isso significa que não é possível saber exatamente o percentual de juro que você vai receber ao final, uma vez que ele depende da movimentação da Selic. Por oferecer prazos de vencimentos menores, esse título é mais indicado para investimentos de curto prazo, como a reserva de emergência.

Tesouro Prefixado

Os títulos do Tesouro Prefixados informam a rentabilidade no momento da aplicação. Com isso você consegue saber exatamente qual o valor que vai receber quando solicitar o resgate na data de vencimento.

Existe também o Tesouro Prefixado com Juros Semestrais. A diferença desse título é que os juros relativos à aplicação até aquela data são pagos duas vezes por ano, a cada seis meses.

Tesouro IPCA+

O Tesouro IPCA+ é um título híbrido, o que significa que a sua remuneração segue a variação do IPCA (Índice de Preços ao Consumidor Amplo), mais uma taxa prefixada. Ele normalmente aparece dessa forma: IPCA+ X%.

Por ser atrelado à inflação, esse título sempre apresenta uma rentabilidade real positiva, já que sua rentabilidade é superior ao IPCA. Esses ativos possuem uma data de vencimento mais distante, por isso são indicados para investimentos de médio a longo prazo.

Existem dois tipos de Tesouro IPCA+, e a principal diferença entre eles está na remuneração. O NTN-B Principal paga todos os juros na data de vencimento, ou no dia do resgate. O NTN-B com juros semestrais, por outro lado, paga juros a cada seis meses.

Tesouro RendA+

O Tesouro RendA+ é um tipo de título público emitido pelo Tesouro Nacional e é indicado para investidores que buscam rendimentos mais elevados do que os títulos tradicionais, como o Tesouro Selic, além de possibilitar a capitalização mensal dos juros.

O Tesouro RendA+ é um investimento de Renda Fixa, em que o investidor sabe exatamente quanto irá receber de juros, independentemente da variação dos juros no mercado.

Tesouro Educa+

O Tesouro Educa+, oferece uma excelente oportunidade extra para complementar a renda durante o período de estudos. É uma alternativa financeiramente inteligente para aqueles que desejam garantir um suporte adicional enquanto investem em sua formação educacional, seja para vida acadêmica ou para o futuro dos filhos.

Quanto rende o Tesouro Direto?

A rentabilidade dos títulos do Tesouro Direto varia de acordo com algumas características de cada investimento.

Os títulos pré-fixados e híbridos, por exemplo, garantem uma rentabilidade caso você deixe o investimento até a data do vencimento. Agora, se fizer resgate antecipado do valor já não é mais possível saber quanto vai receber.

Isso ocorre por causa da marcação à mercado, que determina que um investimento resgatado antes do prazo deverá ser negociado de acordo com o valor que o mercado está disposto a pagar por ele naquele momento.

No caso Tesouro Selic, que é um título pós-fixado, a rentabilidade está diretamente relacionada à variação da taxa de juros. Logo, quanto maiores os juros, maior a remuneração, e vice-versa.

De maneira geral, o mais importante é entender as características de cada título para identificar aquele que está mais alinhado com os seus objetivos. De toda forma, fizemos uma simulação de quanto rende 10 mil no Tesouro Direto, comparando o Tesouro Prefixado, IPCA e Selic.

Qual o rendimento do Tesouro Direto por mês?

O rendimento do Tesouro Direto varia de acordo com algumas características de cada investimento. Os títulos pré-fixados garantem uma rentabilidade caso você deixe o investimento até a data do vencimento. Agora, se fizer o resgate do Tesouro Direto antecipado, já não é mais possível saber quanto vai receber.

Isso ocorre por causa da marcação à mercado, que determina que um investimento resgatado antes do prazo deverá ser negociado de acordo com o valor que o mercado está disposto a pagar por ele naquele momento. Por isso, é mais vantajoso para o investidor continuar com o Tesouro Direto até o prazo final.

No caso Tesouro Selic, que é um título pós-fixado, a rentabilidade está diretamente relacionada à variação da taxa de juros. Logo, quanto maiores os juros, maior a remuneração, e vice-versa.

Há ainda os títulos híbridos, que calcula seu rendimento com base em um índice variável (normalmente, IPCA), acrescido de uma taxa prefixada. Vale lembrar que, nesses papéis, o percentual prefixado só é pago integralmente na data definida para resgate.

De maneira geral, investir no tesouro direto vale a pena e o mais importante é entender as características de cada título para identificar aquele que está mais alinhado com os seus objetivos.

Quanto rende R$1.000,00 por mês no Tesouro Direto?

O rendimento de um investimento no Tesouro Direto depende de vários fatores, como tipo de título, o prazo de vencimento e as taxas de juros atuais do mercado. Portanto, é difícil estimar a rentabilidade exata que um investimento de R$1.000,00 geraria por mês sem informações mais específicas sobre o título em questão.

É importante dizer que a rentabilidade para quem deseja investir no Tesouro Direto pode variar com o tempo dependendo das mudanças na economia e no ambiente de taxas de juros. Além disso, as rentabilidades não são garantidas e o desempenho passado não é garantia de resultados futuros.

Qual rende mais Tesouro Direto x Poupança?

Vale mais a pena investir no Tesouro Direto, pois o ativo costuma render mais do que a Poupança, apesar de ter um pouco mais de risco. Considere avaliar seus objetivos financeiros e o seu perfil de investidor antes de escolher um investimento. Apesar das pessoas terem essas dúvidas, o recomendável é consultar um profissional de investimentos antes de começar a investir.

De toda forma, se você pretende investir no Tesouro Direto ou Poupança, tenha em mente que são dois tipos diferentes de investimentos em Renda Fixa. O Tesouro Direto é um investimento em títulos públicos federais, enquanto a Poupança é uma conta de poupança bancária.

Comparação de rendimentos entre o Tesouro Direto e a Poupança

Considerações utilizadas nos exemplos: Títulos Isentos de IR (LCI DI e Poupança) estão com taxas Gross-Up (consideramos a taxa como se o investimento fosse sujeito a IR, como um CDB). Assim, todos os valores demonstrados são brutos. Considera-se que a taxa SELIC se manterá abaixo de 8,5% a.a. durante o período, caso contrário, a rentabilidade da poupança se altera. Considera-se que o título do Tesouro Direto é a LFT (Tesouro Selic) e que sua rentabilidade é de 100% do CDI.

O que é mais seguro Tesouro Direto ou a Poupança?

Tanto o Tesouro Direto ou Poupança são investimentos seguros. A vantagem para quem investe no Tesouro Direito é que os títulos tem como emissor o próprio Governo Federal, o que oferece uma credibilidade maior do que outras instituições privadas. Além disso, os títulos públicos tem a garantia do Tesouro Nacional, e isso significa que o governo é o responsável por honrar os pagamentos de juros e o pagamento final aos investidores.

Quais são as taxas para investir em Tesouro Direto?

Uma das grandes vantagens de investir em Tesouro Direto com o Inter é que não cobramos taxa de administração, que geralmente é cobrada pelos bancos para esse tipo de operação.

Em seu investimento, incidirão somente as cobranças obrigatórias estabelecidas pelo Tesouro Nacional: Imposto de Renda, Taxa de Custódia da B3 e IOF (apenas no caso de resgates em prazos inferiores a 30 dias).

Imposto de Renda

O Imposto de Renda incide sobre os rendimentos de todos os títulos do Tesouro Direto. Ele é retido na fonte, então quando você solicita o resgate o valor que cai na sua conta já está descontado do imposto.

A cobrança do IR para os títulos púbicos segue a tabela regressiva, portanto quem deixa o dinheiro aplicado por mais tempo, paga uma alíquota do imposto menor. Mas mesmo assim se você quiser saber quais as taxas do Tesouro Direto, temos um conteúdo completo com todas essas informações para você acompanhar de forma simples e objetiva.

| Prazo do Investimento | Alíquota do IR |

|---|---|

| Até 180 dias | 22,5% |

| 181 a 360 dias | 20% |

| 361 a 720 dias | 17,5% |

| Acima de 721 dias | 15% |

No caso dos títulos que pagam juros semestrais, a cobrança de IR incide a cada seis meses sobre os rendimentos do período seguindo a tabela regressiva. Veja os prazos e alíquotas:

- Após seis meses: 22,5%.

- Após um ano: 20%.

- Após um ano e seis meses: 17,5%.

- A partir de dois anos: 15%.

Imposto sobre Operações Financeiras (IOF)

O Imposto sobre Operações Financeiras (IOF) incide apenas sobre os primeiros 30 dias da aplicação. Ou seja, só vai pagar esse imposto quem solicitar o resgate antes desse período. Assim como o IR, ele também é cobrado de forma regressiva, variando de 96%, um dia após o investimento, até chegar a 0% no dia trinta.

Taxa de custódia

Essa taxa é cobrada pela Bolsa de Valores do Brasil (B3) para arcar com os serviços que estão sob sua responsabilidade, como a guarda dos títulos, manutenção da plataforma e emissão de extratos. O valor é de 0,20% ao ano e a cobrança é feita sobre o valor aplicado.

Taxa de administração

A Taxa de Administração é cobrada pelas instituições financeiras, bancos ou corretoras, com o objetivo de cobrir os custos com as operações. Seu percentual pode ser negociado, mas muitas instituições acabam oferecendo isenção dessa taxa para esses investimentos.

É seguro investir no Tesouro Direto?

Investir no Tesouro Direto pode ser considerado relativamente seguro, pois os títulos públicos são garantidos pelo Tesouro Nacional, e os mais seguros do país. Esses títulos são considerados de baixo risco, pois têm como garantia a solidez do próprio Governo Federal, o que lhes confere uma credibilidade maior do que muitas empresas privadas.

No entanto, é importante destacar que os títulos públicos não são completamente isentos de risco. A rentabilidade dos títulos pode ser afetada por diversas variáveis, como a oscilação da taxa de juros, a variação cambial, a inflação e outros fatores econômicos.

Como investir no Tesouro Direto pelo Inter?

A Inter Invest é a corretora do Inter reconhecida pelo prêmio iBest como A Melhor Corretora Digital do Brasil, eleita pelo júri popular. Com ela garantimos toda a segurança e facilidade que você precisa para realizar seus investimentos.

Para investir nos títulos do Tesouro Direto pelo Super App é simples, veja no passo a passo seguir:

- Antes de tudo, abra sua conta;

- No menu, clique em Investir;

- Selecione a opção Tesouro Direto disponível no menu;

- Escolha os títulos do seu interesse;

- Insira a quantidade de papéis;

- Clique em Investir.

Não estou conseguindo investir no Tesouro Direto. O que fazer?

Para fazer aplicação em Tesouro Direto no Inter, é necessário que você tenha realizado o Teste de Perfil de Investidor, ter dado aceite no Termo de Adesão DTVM e aguardar o prazo de até 72 horas úteis.

Caso você tenha feito os procedimentos acima, o prazo já tenha expirado e ainda assim não seja possível fazer a aplicação, tente fazer uma atualização cadastral no App. Para isso, siga os passos abaixo:

- Acesse sua conta através do aplicativo;

- No menu do canto superior direito, selecione a opção "perfil" e depois "Atualização Cadastral";

- Selecione a informação que deseja atualizar;

- Clique em continuar e autentique a atualização;

- Pronto! Sua solicitação será analisada e você receberá o retorno por e-mail.

Se ainda assim você não conseguir fazer a aplicação no Tesouro Direto, entre em contato com a gente voltando na tela anterior e clicando no ícone do chat. Se preferir pode nos procurar através dos telefones 3003-4070 (capitais e regiões metropolitanas) ou 0800 940 0007.

Como funciona o resgate do Tesouro Direto?

Para resgatar um investimento em títulos do Tesouro Direto no Inter, você deve:

- Acessar o menu Investir;

- Ver carteira/resgatar;

- Selecione o título que deseja resgatar;

- Digite o valor do resgate;

- Clique em "Resgatar".

Se o pedido de resgate do Tesouro Direto for realizado em dias úteis entre 9:30h e 13h o crédito é disponibilizado em D+0. Já se o resgate for solicitado em dias úteis entre 13h e 18h, o valor será creditado em D+1. Lembrando que não existe um horário definido para que o valor entre na conta, combinado?

Perguntas sobre o Tesouro Direto

Investir no Tesouro Direto pode ser considerado relativamente seguro, pois os títulos públicos são garantidos pelo Tesouro Nacional, sendo os mais seguros do país. Esses títulos são considerados de baixo risco, pois têm como garantia a solidez do próprio Governo Federal, o que lhes confere uma credibilidade maior do que muitas empresas privadas.

No entanto, é importante destacar que os títulos não são completamente isentos de risco. A rentabilidade dos títulos pode ser afetada por diversas variáveis, como a oscilação da taxa de juros, a variação cambial, a inflação e outros fatores econômicos.

O rendimento de um investimento no Tesouro Direto depende de vários fatores, como tipo de título, o prazo de vencimento e as taxas de juros atuais do mercado. Portanto, é difícil estimar a rentabilidade exata que um investimento de R$1.000,00 geraria por mês sem informações mais específicas sobre o título em questão.

É importante dizer que a rentabilidade para quem deseja investir no Tesouro Direto pode variar com o tempo dependendo das mudanças na economia e no ambiente de taxas de juros. Além disso, as rentabilidades não são garantidas e o desempenho passado não é garantia de resultados futuros.