Veja como é simples investir e fazer o resgate da Previdência Privada no tempo certo

Se você procura ter rendimentos com a Previdência Privada de forma recorrente, saiba que esta modalidade é um tipo de investimento que tem se tornado uma opção cada vez mais popular para indivíduos que desejam garantir uma estabilidade financeira para o futuro.

Com a crescente preocupação com a segurança financeira na aposentadoria, é essencial entender como a previdência privada pode contribuir para o planejamento financeiro de longo prazo.

No entanto, compreender os rendimentos da previdência e as diversas variáveis que o afetam é fundamental para tomar decisões informadas e garantir o máximo retorno sobre estes investimentos.

Neste contexto, exploraremos os fatores que influenciam os ganhos da previdência privada, analisando suas vantagens, desafios e estratégias para maximizar os benefícios a longo prazo.

O que é Previdência Privada?

A previdência privada é um tipo de investimento feito a longo prazo que tem como objetivo garantir renda no futuro ou em um determinado período para ser resgatado. Essa é uma alternativa de previdência complementar para não depender da previdência do INSS e outras fontes do governo.

Se você deseja ter uma independência financeira segura para você ou para sua família, a melhor maneira é através da previdência privada com um plano de aposentadoria alternativo ou um plano complementar para os filhos que pode ser resgatado a partir dos 18 anos.

Caso esteja com dúvida entre o INSS e a Previdência Privada, detalhamos as diferenças entre os dois e qual o melhor para a sua aposentadoria.

Por que escolher a Previdência Privada?

A Previdência Privada é uma das formas de fazer com o que o seu dinheiro não fique parado e assegurar uma boa renda quando você se aposentar ou até diminuir os valores do IR. Quando você cria um plano de previdência uma parte do seu dinheiro é aplicada em uma reserva financeira e depois de um certo período poderá ser resgatado com rendimentos maiores e de forma segura.

Essa reserva financeira são os fundos de investimentos. Logo no momento da contratação do plano você já escolhe o fundo de acordo com o seu perfil de investidor e os riscos que está disposto a correr. Pelo nosso Super App, através da Inter Invest, você organiza seu futuro e protege seu investimento de forma 100% digital, os fundos são sinalizados por meio das cores, desde os mais arriscados aos mais conservadores. Depois da escolha, é nesse fundo que seu dinheiro será aplicado.

O fundo de investimento é gerido por profissionais de recursos e são eles que decidem onde seu dinheiro será mais bem investido. Ou seja, você tem a comodidade de que a quantia investida seja debitada na sua conta automaticamente e ainda tem seu dinheiro gerido por quem entende do assunto. Uma grande vantagem, principalmente, pra quem tem dificuldade de guardar dinheiro ou não tem muito tempo para fazer uma gestão financeira.

Para saber mais detalhes sobre o assunto e descobrir o que é Previdência Privada, selecionamos esse conteúdo para você entender e saber como começar a investir o quanto antes.

Qual é o rendimento da Previdência Privada?

O rendimento da Previdência Privada depende de diversos fatores, como o tipo de plano escolhido, o tempo de investimento e o desempenho dos ativos em que o dinheiro é investido. Em geral, o rendimento da Previdência Privada costuma ser superior ao da previdência pública, mas isso não é uma regra. É importante que você converse com seu gerente de investimentos para saber qual é o rendimento esperado para o seu plano de Previdência Privada.

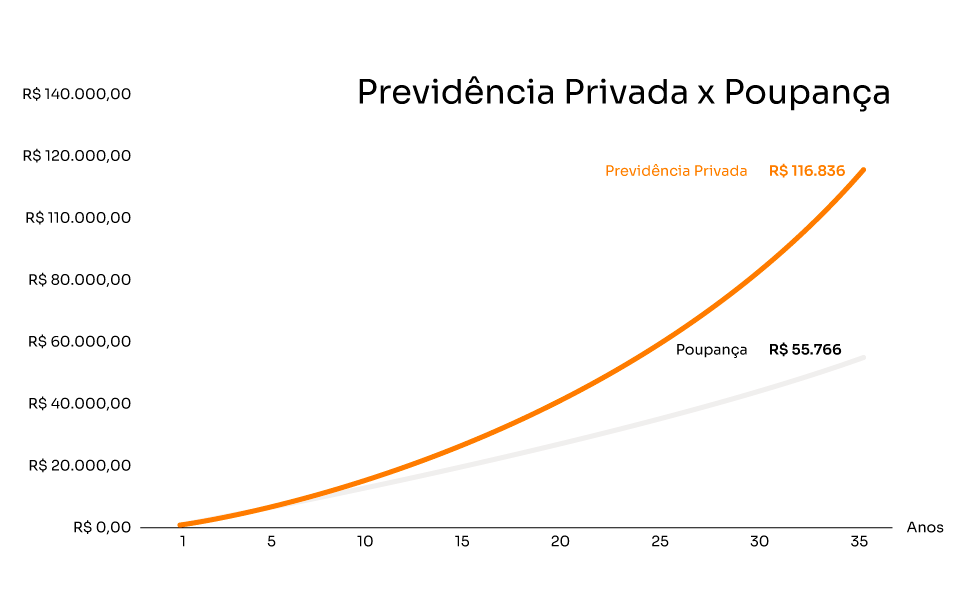

Agora que você já conhece algumas vantagens da Previdência Privada, é hora de falar de números e saber, de fato, qual a sua rentabilidade investindo um valor mínimo. Para isso, vamos comparar com um tipo de investimento muito conhecido no mercado que é a Poupança e que provavelmente você já utilizou. Agora, se você quer saber quanto rende 100 mil na Previdência Privada planejando o longo prazo, essa pode ser uma excelente oportunidade.

Qual o rendimento de R$ 100,00 reais na Previdência Privada?

O rendimento de R$ 100,00 na Previdência Privada pode variar significativamente com base em diversos fatores, tais como o tipo de plano escolhido, a duração do investimento, as taxas de administração, os tipos de ativos nos quais o dinheiro é investido e as condições do mercado financeiro.

Portanto, não é possível determinar um rendimento específico sem considerar essas variáveis. É altamente recomendável consultar um profissional financeiro ou representante da instituição financeira que oferece o plano de previdência privada para obter informações mais precisas e personalizadas sobre o possível rendimento do investimento.

Fizemos as contas de quanto seu dinheiro rende investindo R$100,00 por mês em poupança e em previdência, acompanhe:

Previdência Privada vale a pena?

Sim! A Previdência Privada vale a pena para quem contratar no longo prazo, observe que no período de 35 anos o rendimento na Previdência Privada foi de R$116.836,00 –– mais que o dobro da poupança! Viu só como na ponta do lápis as vantagens de investir em previdência podem ser ainda maiores?

Nunca é cedo para começar a investir em Previdência Privada. Com o passar dos anos, as chances de fazer seu dinheiro render acabam diminuindo. Não deixe pra depois! Em nosso Super App, no menu de investimentos, você encontra a Previdência Privada do Inter, os fundos disponíveis e escolhe qual o melhor plano de investimento de acordo com seus objetivos.

O que rende mais CDB ou Previdência Privada?

É possível investir nos dois, porém, investindo em Previdência Privada você tem mais flexibilidade e já sabe que no futuro será muito vantajoso caso estiver com o dinheiro parado. O ideal é diversificar a sua carteira de investimentos, no caso do CDB (Certificado de Depósito Bancário), se você preferir resgatar em menos tempo e alinhar a sua expectativa, pode valer a pena.

Previdência Privada x Imposto de Renda

Já chegou até aqui e ainda não sabe se a previdência é para você? Relaxa que tem mais uma super vantagem te esperando!

No seu plano de Previdência Privada é possível escolher entre duas modalidades: VGBL e PGBL. A primeira, é indicada para quem faz a declaração do imposto de renda no modelo simplificado. Enquanto a segunda, para quem faz no modelo completo.

Isso acontece porque o investidor que tem aplicações em um plano PGBL pode abater até 12% da sua renda bruta na base de cálculo do Imposto de Renda (IR) do ano seguinte. Funciona da mesma forma que as deduções de plano de saúde, por exemplo. A cada ano você paga um valor menor de imposto de renda. E quando for fazer o seu resgate, pagará Imposto de Renda sobre o montante total acumulado (parcelas + rendimentos).

Este abatimento, resulta em uma economia bem interessante na hora do acerto dos seus impostos. Além disso, fazendo seus investimentos mensais em 2022, você já recebe o benefício na sua declaração de IR de 2023.

VEJA TAMBÉM: Tudo sobre o benefício fiscal da Previdência Privada PGBL

Exemplo de rendimento da Previdência Privada

Alguns tipos de investimentos possuem regimes de tributação e isso pode impactar no rendimento da previdência privada que você optar na aposentadoria.

Tabela Progressiva

Para quem ainda não sabe se precisará resgatar o valor em pouco tempo. O desconto é baseado na tabela progressiva do IR. Vai desde a isenção até 27,5%, dependendo do valor do resgate.

| Valor de renda ou resgate | Alíquota |

|---|---|

| Até R$ 1.903,98 | Isento |

| De R$ 1.903,99 até R$ 2.826,65 | 7,5% |

| De R$ 2.826,66 até R$ 3.751,05 | 15% |

| De R$ 3.751,06 até R$ 4.664,68 | 22,5% |

| Acima de R$ 4.664,68 | 27,5% |

Tabela Regressiva

Precisa do dinheiro só lá no futuro, no longo prazo? A Regressiva é a melhor opção. O desconto sobre os rendimentos começa em 35% e vai diminuindo ao longo do tempo, até chegar em 10%.

| Tempo do plano | Alíquota |

|---|---|

| Até 2 anos | 35% |

| 2 a 4 anos | 30% |

| 4 a 6 anos | 25% |

| 6 a 8 anos | 20% |

| 8 a 10 anos | 15% |

| Acima de 10 anos | 10% |

É melhor investir em PGBL ou VGBL?

Essa escolha depende de quanto você quer investir na Previdência Privada e qual é o seu tipo de declaração de Imposto de Renda.

Investimento em PGBL: ideal para quem faz a declaração completa do imposto de renda e quer investir até 12% do total da sua renda tributável na previdência. Com desconto no imposto de renda (IR), o que você investiu na previdência (até 12%), é abatido da base de cálculo.

Investimento em VGBL: ideal para quem faz a declaração simplificada do IR. O imposto de renda incide apenas sobre seus rendimentos, e só quando você resgata, lá na frente.

Como acesso meu Informe de Rendimentos da Previdência Privada?

Esse produto é uma parceria entre o Inter e a Icatu. Sendo assim, o informe de Rendimentos estará disponível na própria plataforma da Icatu. É possível acessá-lo seguindo apenas os três passos:

1. Acesse o portal da Icatu Seguros;

2. Entre em ”Área do cliente”;

3. Baixe o Informe de Rendimentos.

Prontinho! O seu informe de rendimentos da Previdência Privada estará disponível.

Qual a melhor Previdência Privada para investir

A Previdência Privada do Inter é o melhor investimento de longo prazo que pode ser usado para várias finalidades, inclusive como complemento de renda. Se você quer construir uma reserva segura e rentável para realizar seus sonhos, manter seu padrão de vida ou mesmo investir no futuro de sua família, este é o melhor benefício.

Acesse o nosso Super App e conheça os nossos planos de Previdência Privada. Afinal de contas, o futuro está logo ali e garantir uma aposentadoria tranquila pode estar a alguns cliques de distância.

E para simplificar ainda mais, conheça a nossa série no Youtube “Previdência Privada Passo a Passo”. Lá te explicamos a previdência como ninguém nunca fez antes!