Simplifique a declaração da previdência privada nos planos PGBL e VGBL

Já começou a planejar o futuro e contratou sua previdência? Então fique atento, pois o momento de registrar os dados de seu plano na declaração anual de imposto de renda está chegando!

Planos VGBL e PGBL devem ser informados à Receita Federal e, apesar de ambos serem produtos indicados para a construção de reserva financeira para o futuro e realização de investimentos, suas características são diferentes quando falamos da tributação e do preenchimento do documento anual de IRPF.

Dedução da base de cálculo e tributação

Os planos PGBL permitem a dedução de até 12% da renda tributável da base de cálculo do imposto. Isso significa que, se um contribuinte declara recebimentos anuais de R$100 mil e investe 12% num plano PGBL, seu imposto será calculado sobre R$88 mil e, consequentemente, terá uma alíquota menor.

Dessa forma, em linhas gerais, acaba sendo mais indicado para contribuintes que fazem declaração pelo modelo completo, em que é possível realizar deduções a partir dos valores aportados.

Já nas contratações do tipo VGBL não há possibilidade de dedução, portanto, é uma escolha mais interessante para os investidores que fazem declaração simplificada. É indicada também se a intenção é destinar mais do que 12% da renda tributável para um plano de previdência complementar - nesse caso, apenas para o que ultrapassar o teto de dedução da alíquota no modelo PGBL.

Vale mencionar que o imposto retido na fonte nos resgates também muda conforme a modalidade: enquanto o plano VGBL é tributado apenas sobre os rendimentos, na modalidade PGBL o tributo incide sobre o valor aplicado acrescido da rentabilidade no período.

Os campos de preenchimento dos dados também são distintos, como vamos te mostrar a seguir.

Como declarar previdência PGBL e VGBL?

O primeiro passo é acessar a plataforma da Receita Federal, através do site da Receita Federal. Clique na opção “Fazer minha declaração” e valide seus acesso com gov.br.

Declarar PGBL no imposto de renda

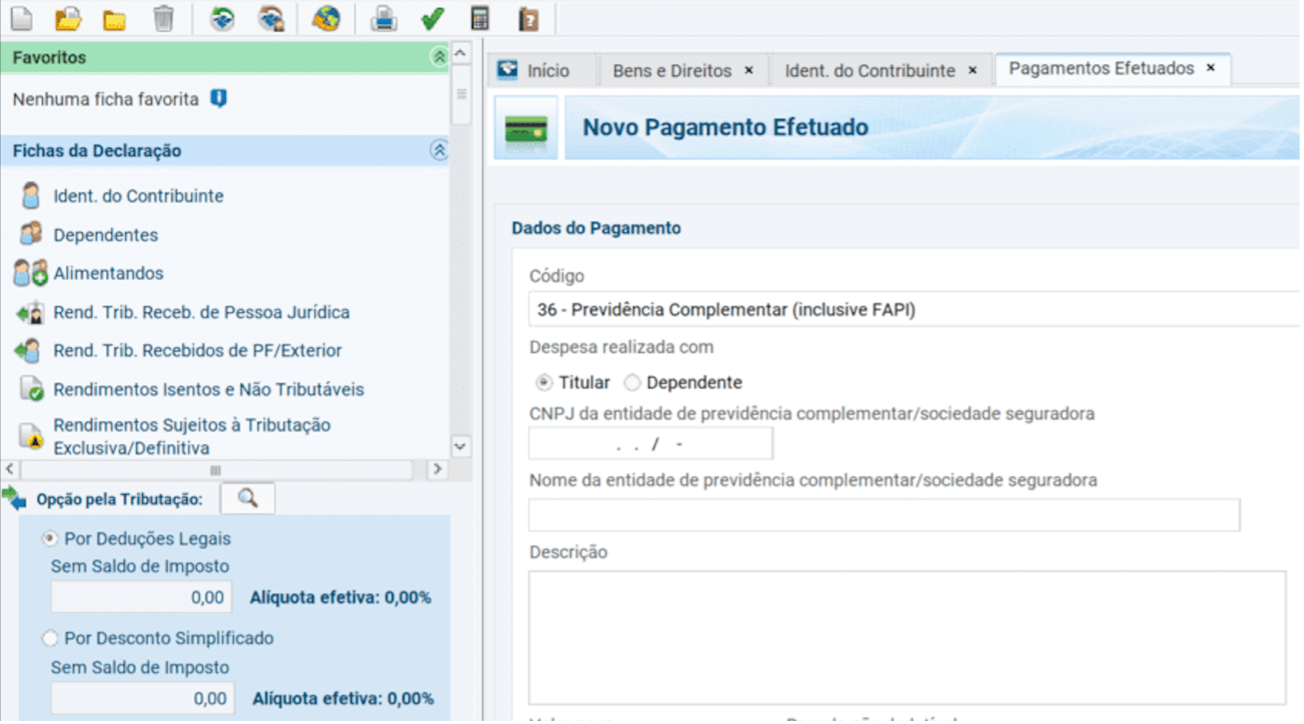

- Selecione a opção "Pagamentos efetuados".

- Clique em "Novo" e inicie o preenchimento.

- No campo "Código", escolha 36 – Previdência Complementar (inclusive FAPI).

- Preencha os demais campos de acordo com o documento de informe de rendimentos que você recebeu.

Lembre-se de que os valores a serem preenchidos são relativos apenas aos investimentos realizados ao longo de 2024, sem considerar a valorização das aplicações.

Declarar VGBL no imposto de renda

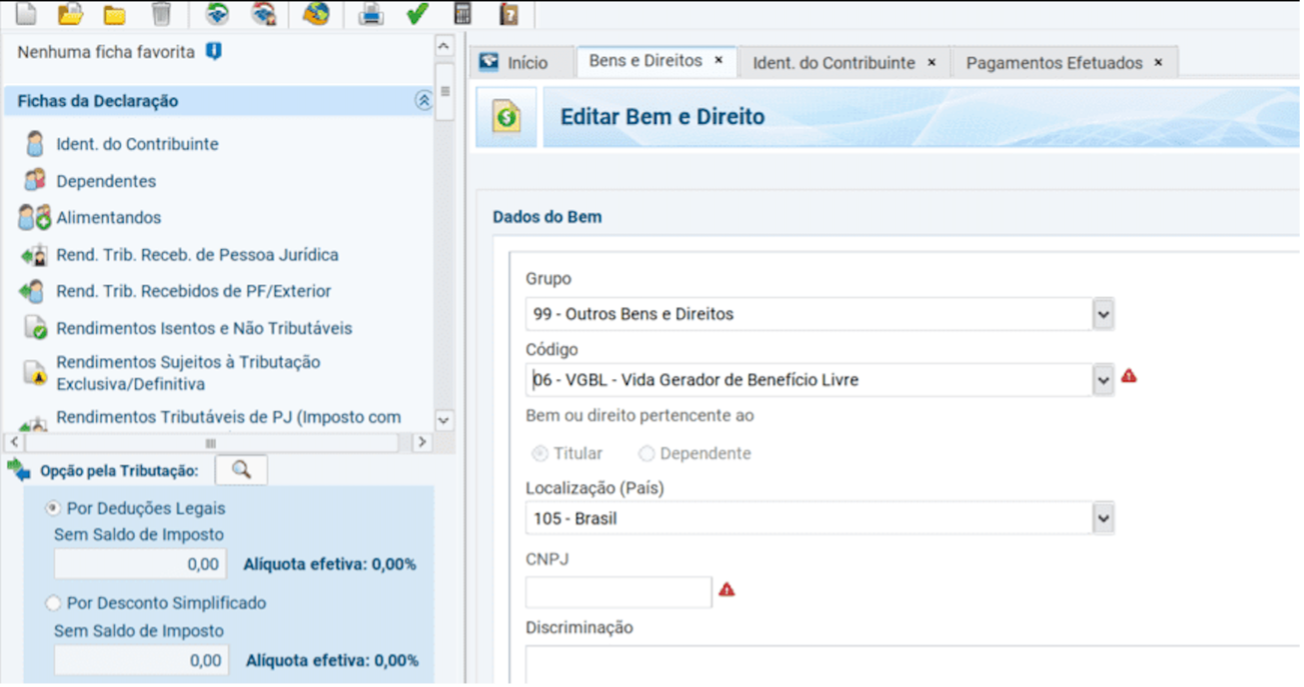

- A opção de preenchimento está em "Bens e Direitos".

- Clique no menu "Novo" e escolha a opção 99 – Outros bens e direitos.

- Selecione o item 6 – VGBL – Vida Gerador de Benefício Livre.

O preenchimento de valores nessa modalidade é baseado no campo que informa o saldo do investimento em 31 de dezembro de 2024. O informe de rendimentos estará no formato adequado ao programa da Receita Federal, para facilitar a identificação.

Como informar resgates no imposto de renda

Caso você tenha realizado resgates no período também é necessário reportar. Nesse caso, o que vai diferenciar os campos de preenchimento é o regime de tributação escolhido para o seu plano – Tabela Progressiva ou Regressiva.

A Tabela Progressiva varia de acordo com faixas de valores de recebimento, com um intervalo de isenção e alíquotas que variam de 7,5% a 27,5% conforme a retirada mensal. Normalmente é indicada para investimentos de menor valor.

Para eventuais resgates em planos no regime mencionado:

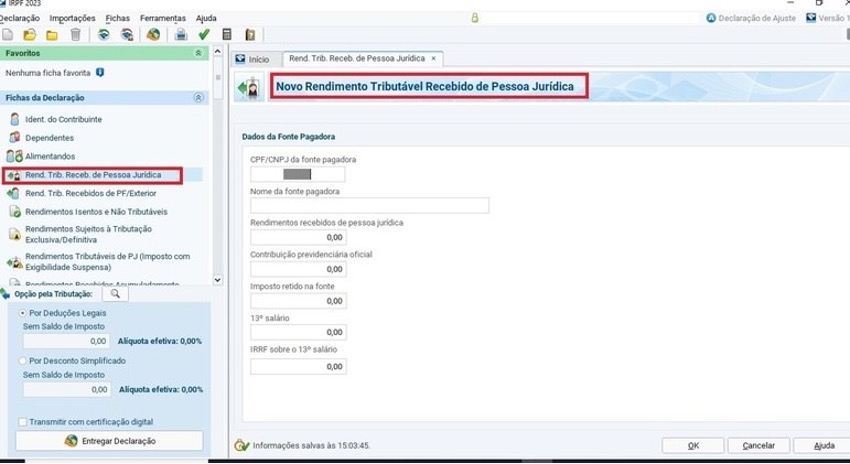

- Insira os resgates na opção "Rendimentos tributáveis recebidos de Pessoa Jurídica".

- Selecione "Novo" e escolha a opção 12 – Outros.

- Preencha os dados do plano de acordo com o informe de rendimentos.

- No campo "Descrição", escolha "Previdência complementar" e a modalidade do plano (PGBL ou VGBL).

Por fim, preencha o valor dos resgates: Para PGBL, declare o valor total resgatado. Para VGBL, declare somente a rentabilidade obtida.

No caso da Tabela Regressiva o critério de variação é o tempo que o investimento ficou aplicado. As faixas iniciam em 35% até 10%, independentemente do valor acumulado no período.

Para resgates realizados nesse cenário:

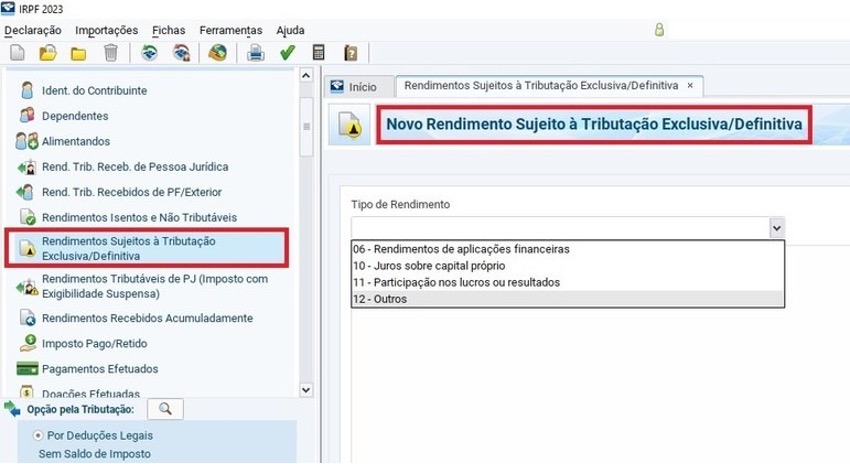

- A declaração deve ser feita no campo "Rendimentos sujeitos à tributação exclusiva".

- Clique em "Novo" e preencha o CNPJ da fonte pagadora descrito no Informe de Rendimentos.

- Inclua as informações de "Rendimentos Recebidos de Pessoa Jurídica" e o "Imposto Retido na Fonte", com base nos dados disponíveis no documento.

Aqui se aplica a mesma regra: para PGBL, deve ser declarado o valor total resgatado; já para VGBL, somente a rentabilidade obtida.

Agora que você já sabe como declarar seus investimentos em Previdência Privada pode aproveitar melhor os benefícios apresentados por cada modalidade. Mas não se esqueça, as orientações descritas aqui não substituem a necessidade de consultar um contador.

E se ainda não contratou seu plano não perca tempo: priorize seu futuro e tenha uma aposentadoria com a tranquilidade que você merece!

Como declarar Previdência Privada no Imposto de Renda em 2025

Até o presente momento, a Receita Federal ainda não disponibilizou as novas telas do sistema atualizado para declaração de Previdência Privada. Esta situação é temporária e reflete as recentes mudanças na legislação.

Em 2023, declarar investimentos era feito em três etapas:

- e-CAC;

- GCAP para ganhos de capital;

- Declaração de Imposto de Renda.

Mas em 2024, tudo mudou com a Lei 14.754/23:

- O processo ficou mais simples;

- As regras são novas para todos;

- A Receita Federal melhorou o sistema de declaração.

Em 2025...

- Não há exemplos visuais disponíveis do novo processo de declaração;

- Todos os contribuintes estão na mesma situação de espera por orientações;

- É necessário aguardar as instruções oficiais antes de iniciar qualquer declaração.

*O Inter informa que não presta serviços de consultoria jurídica ou tributária para clientes. As informações e orientações fornecidas são de caráter informativo e não substituem a orientação profissional adequada.